Lesezeit: 9 Minuten

Was, wenn ich euch sage, dass es ein börsennotiertes Unternehmen mit Hauptsitz in Hamburg gibt, welches mit weniger als 1 Milliarde Euro bewertet ist, einen 35-jährigen CEO hat, zuletzt 52% Umsatzwachstum gemeldet hat, dessen Aktie 32% pro Jahr in den letzten 7 Jahren gewachsen ist, das gerade dabei ist das deutsche Berkshire Hathaway zu werden, und das einige bekannte Namen unter seinen größten Aktionären hat:

- Daniel Ek, Gründer von Spotify, 11.2%

- Mitchell Rales, Gründer von Danaher, 14.6%

- MIT (Massachusetts Institute of Technology), eine der besten Tech-Universitäten der Welt, 6.8%

- Sun Mountain Partners, gegründet von Will Thorndike, Autor des von Warren Buffett und Charlie Munger gelobten Buches „The Outsiders: Eight Unconventional CEOs and Their Radically Rational Blueprint for Success“, 5.1%

- Sator Grove Holdings, bekannt für langfristige Ausrichtung, 15.1%

- Diese 5 Anker-Investoren kontrollieren zusammen ca. 53%.

Die Rede ist von CHAPTERS Group AG.

Geschichte und Strategie

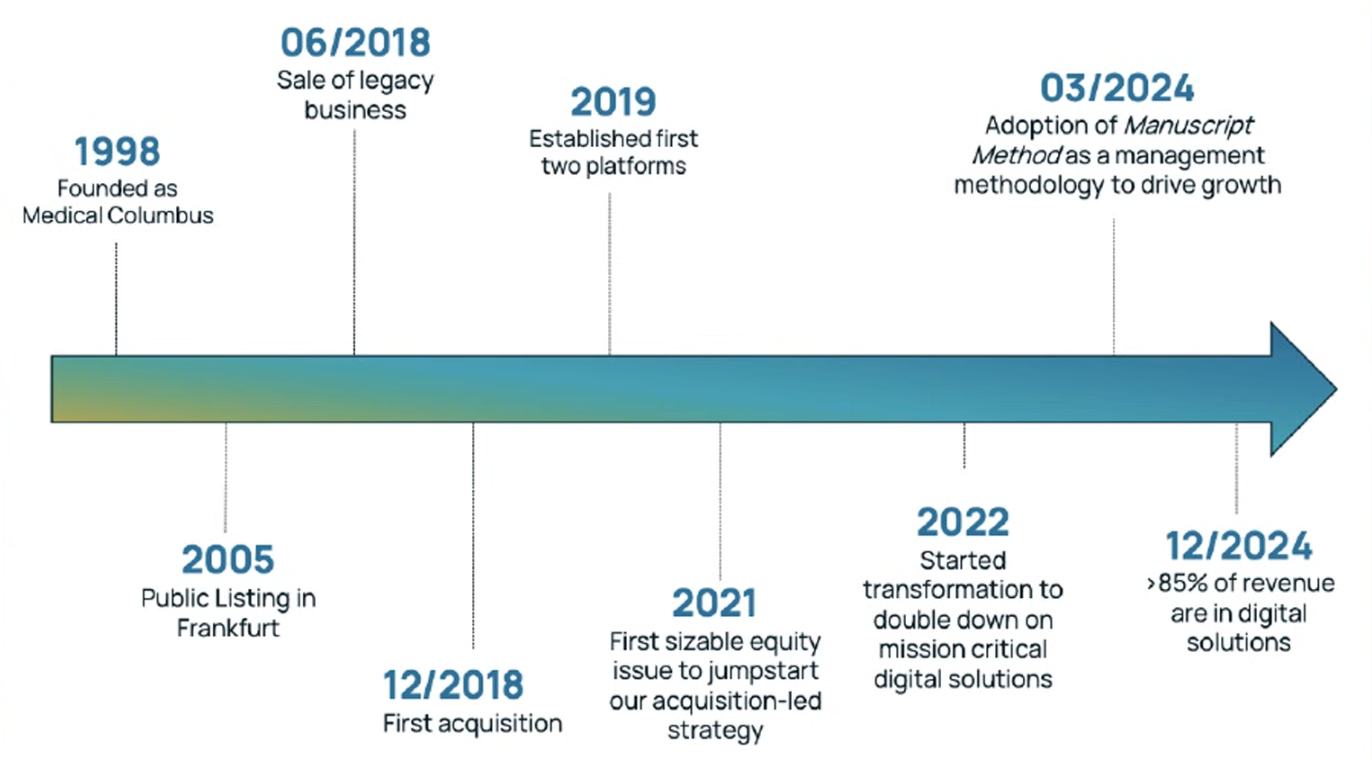

1998 wurde das Unternehmen als Medical Columbus gegründet und ging 2005 an die Börse.

Als die Aktie 13 Jahre später (2018) 82% unter dem IPO-Preis handelte, verkaufte man das Kerngeschäft. Nun hatte man Kapital, aber keinen Umsatz. Was nun?

Man entschied sich, ein sogenannter Serial Acquirer zu werden. Mit dieser Strategie war bspw. das kanadische Unternehmen Constellation Software sehr erfolgreich. Deren Aktie stieg 14000 Prozent seit 2007. Das sind 32% pro Jahr, also zufällig dieselbe Rate wie CHAPTERS seit seiner Neuausrichtung in 2018.

Was für eine Strategie ist das?

Man kauft kleine Software-Unternehmen in Nischen-Industrien (sog. VMS Vertical Market Software), deren Produkt „mission-critical“ für den Kunden ist, also ohne das die Kunden nicht sinnvoll operieren können.

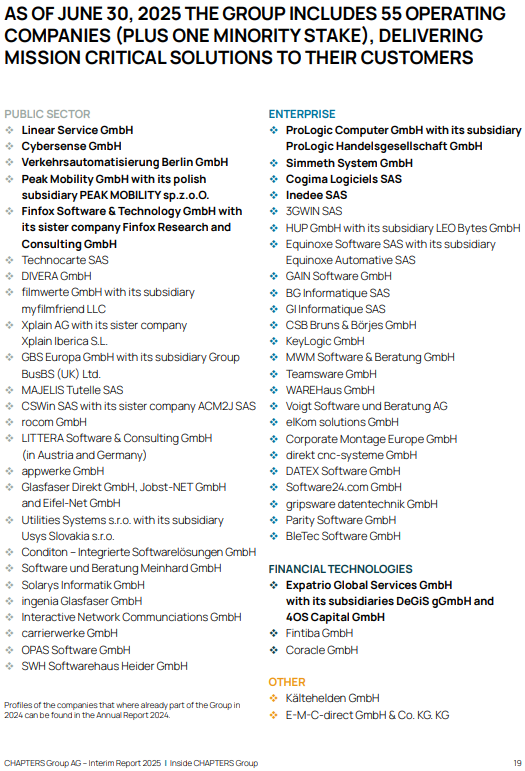

Hier einige Beispiele für Produkte der bereits ca. 55 von CHAPTERS akquirierten Unternehmen:

- Software für Feuerwehr, Polizei, Rettungsdienste

- Software für Schulen und Kindergärten

- Software für öffentlichen Nahverkehr

- Software für Wasserwerke

- Software für Bibliotheken

- Software für Wohnungsverwalter

- Software für Vereine

- Software für Anwälte

- Software für Expats

- Software für Orchester

- Software für das Management von Lizenzen zum Angeln und Jagen/Schießen

Zu den Gemeinsamkeiten zählen:

- Software-Anbieter sind häufig Oligopole oder gar Monopole

- hoher Anteil wiederkehrender Umsätze

- Die Software ist zwar sehr wichtig für den Kunden, aber die Software-Kosten sind relativ niedrig und ein Wechsel lohnt sich meist nicht (hoher Aufwand; Risiko; wenig Kostenersparnis).

- Software-Firmen sind so klein, dass sich eine Übernahme durch ein Private Equity Unternehmen nicht lohnt. Außerdem streben Private Equity Firmen eine kürzere Haltedauer an.

- CHAPTERS legt bei Übernahmen Wert auf: hohe Margen; wenig kapitalintensiv (Assets und Capex); geringe Churn Rate (Kunden nutzen über viele Jahre dieselbe Software)

Hier einige Ähnlichkeiten von CHAPTERS mit Berkshire Hathaway:

- Tochterfirmen sollen für die Ewigkeit akquiriert werden.

- Man sorgt für eine gemeinsame Werte-Basis, aber mit dezentralem Management.

- Die administrativen Kosten der Holding werden minimal gehalten. Bei CHAPTERS arbeiten 10-15 Mitarbeiter im Headquarter und ~1100 in den Tochterfirmen. Bei Berkshire sind es 25-30 im Headquarter und ~390000 in den Tochterfirmen.

Von wie vielen Übernahmen sprechen wir?

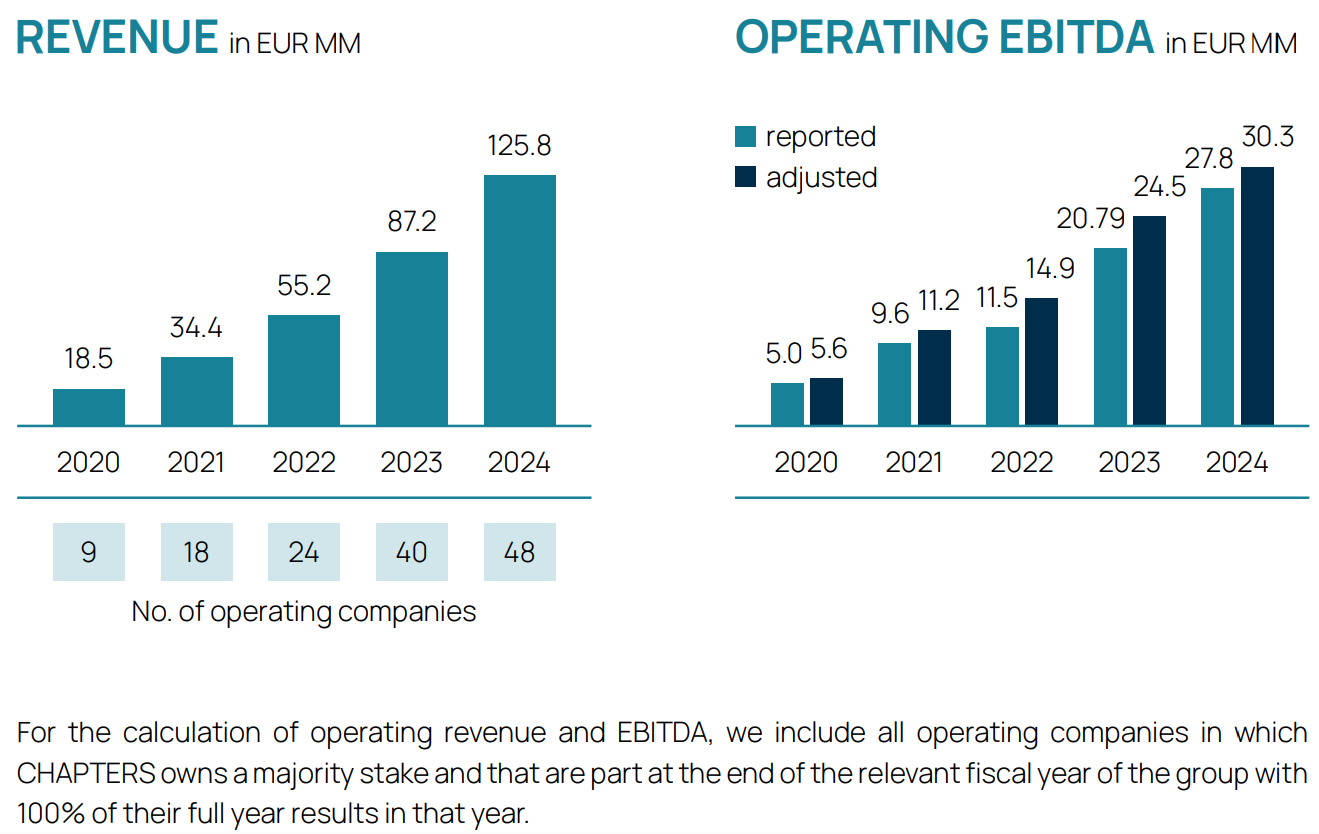

- 9 bis 2020

- 8 in 2021

- 6 in 2022

- 16 in 2023

- 8 in 2024

- 7 in 2025/H1

Häufig zahlt man das 6- bis 7-fache EBITDA.

Finanzierung, Umsatz, Gewinn und Bilanz

Diese Übernahmen werden über Kapitalerhöhungen, Ausgabe von Anleihen sowie aus dem Cash Flow finanziert.

Im Folgenden seht ihr die Entwicklung von Umsatz und EBITDA. Diese Zahlen sind „pro-forma“, d.h. wenn z.B. am 1. Oktober eine Übernahme abgeschlossen wird, dann gehen nicht nur die Werte aus 3 Monaten ein, sondern aus dem gesamten Jahr.

Fällt euch etwas auf? Das Hamburger Unternehmen spricht englischsprachige Aktionäre an. So muss das sein.

Ein Blick auf die Bilanz zeigt Vermögenswerte von 591 Mio. €, Cash von 52 Mio. €, Eigenkapitalquote von 62% sowie einen bei diesem Geschäftsmodell (und Phase) nicht überraschend hohen Goodwill-Anteil von 65% der Bilanzsumme.

Vorstand

CEO ist Jan-Hendrik Mohr. Seid bitte nicht verwirrt wenn ihr nach ihm sucht. Es gibt 2 deutsche CEOs mit demselben Namen: den 58-jährigen CEO von CLAAS sowie den 35-jährigen CEO von CHAPTERS.

Unser Jan Mohr wurde im März 2020 in den Vorstand berufen (CEO seit Oktober 2021) und hat zuvor die Transformation in die heutige Holding begleitet.

Er machte seinen Bachelor in Betriebswirtschaftslehre an der Frankfurt School of Finance & Management, und seinen Master in Finanzmathematik an der Stockholm School of Economics. Anschließend war er Junior Analyst bei der Investmentaktiengesellschaft für langfristige Investoren TGV in Bonn. 2015 gründete er JMX Capital. 2017 wurde er Chairman der Software Circle Plc. Er ist außerdem Non-Executive Director der Nakes Wines Plc.

Vor kurzem wurde er vom Magazin Capital in die „Top 40 unter 40“ vielversprechender deutscher Führungstalente aufgenommen.

Seit seinem 17. Lebensjahr besucht er regelmäßig die Berkshire Hathaway Annual Shareholder Meetings in Omaha, Nebraska.

Im Alter von 11 Jahren las er ein Buch über Warren Buffett. Seitdem zieht sich ein roter Faden durch sein Leben. Jan lebt seinen Traum.

Der Wert seiner Beteiligung an CHAPTERS wird auf 8 Millionen Euro geschätzt.

CFO ist Marlene Carl. Sie ist seit August 2020 im Unternehmen und wurde im Oktober 2021 in den Vorstand berufen. Sie hat ebenfalls einen B.Sc. in BWL sowie einen M.Sc. in Finanzwirtschaft und wurde an der Frankfurt School of Finance & Management ausgebildet. Jan und Marlene kennen sich seit 20 Jahren. Vor CHAPTERS hat sie für Finanzinstitute in Hamburg, Frankfurt und London gearbeitet. Sie sitzt außerdem im Aufsichtsrat von Tucows Inc.

COO Marc Maurer wurde im März 2024 zum 3. Vorstandsmitglied. Er bringt 20 Jahre Erfahrung im Softwarebereich mit und war zuvor M&A Direktor und Portfoliomanager bei einer der größten operativen Gruppen von Constellation Software (dem großen Vorbild von CHAPTERS).

Risiken / Gefahren / Kritik

Erstens: Kleinaktionäre wurden in den letzten Jahren stark über Kapitalerhöhungen verwässert. Hier die Entwicklung der Anzahl an Aktien, die wie gesagt nur über Kapitalerhöhungen und nicht über Aktiensplits stieg:

- 2019: 2.5 Mio

- 2020: 3.3 Mio

- 2021: 11.0 Mio

- 2022: 16.1 Mio

- 2023: 18.1 Mio

- 2024: 23.0 Mio

- 2025/H1: 23.5 Mio

Verdoppelt sich die Zahl der Aktien, dann halbiert sich logischerweise der Anteil eines einzelnen Aktionärs. Das sehen wir nicht gern. Das EBITDA je Aktie war 2024 sogar niedriger als 2020.

Allerdings muss man hier relativieren: CHAPTERS brauchte schnell Kapital, um überhaupt erst mal in Gang zu kommen. Der langfristige Fokus liegt laut CEO und CFO auf Kennzahlen „pro Aktie“, also Gewinn je Aktie, Free Cash Flow je Aktie, Operativer Gewinn je Aktie. Zudem wird betont dass man nicht versuchen wird um jeden Preis zu wachsen. Jede Akquisition und jede Finanzierung muss langfristig zum Wohl der Aktionäre sein.

Solange die 5 (scheinbar extrem langfristig ausgerichteten) Anker-Aktionäre an Bord bleiben, muss man sich wohl keine Sorgen machen. Außerdem spricht die Entwicklung des Aktienkurses für sich.

Zweitens: Das Geschäftsmodell ist natürlich leicht zu kopieren.

Allerdings würde ich auch hier ein wenig relativieren. Constellation Software hat bewiesen, dass man mit diesem Geschäftsmodell langfristig sehr gut fahren kann (wie eingangs erwähnt: 32% pro Jahr in den letzten 18 Jahren).

Und: je kleiner, desto besser. Constellation Software oder Berkshire Hathaway sind inzwischen so groß, dass es nicht mehr viele mögliche Deals gibt, die einen bedeutenden Sprung ermöglichen würden.

Buffett selbst sagte: „If I was running $1 million today, or $10 million for that matter, I’d be fully invested. It’s a huge structural advantage not to have a lot of money. I think I could make you 50% a year on $1 million. No, I know I could. I guarantee that.“

Topicus ist ein auf Europa fokussiertes Spin-Off von Constellation Software, aber auch bereits 11x so groß wie CHAPTERS.

Lumine Group ist ein weiteres Spin-Off, aber auf Medien & Telekommunikation fokussiert und 7x so groß wie CHAPTERS.

Drittens: So stabil die 55 Akquisitionen von CHAPTERS auch sind – es scheint gar nicht so einfach zu sein, deren organisches Umsatzwachstum vorherzusagen. Im März 2025 glaubte man noch an „low-teens“ (also ca. 13%) und senkte im September auf „mid-single digits“ (also 4-6%) für das Gesamtjahr 2025. (Inklusive des anorganischen Wachstums wächst CHAPTERS natürlich erheblich stärker.)

Viertens: CHAPTERS könnte ein ähnliches Schicksal erleiden wie Constellation Software. Deren Aktie notiert derzeit 37% unter Allzeithoch, und zwar nicht nur weil der legendäre Gründer Mark Leonard im September aufgrund gesundheitlicher Probleme als CEO zurücktreten musste, sondern weil der Markt glaubt, KI würde den Kunden von VMS (Vertical Market Software, in deren Anbieter Constellation und Chapters investieren) künftig erlauben, ihre Applikationen ohne fremde (menschliche) Hilfe zu erstellen.

Dahinter setze ich ein Fragezeichen. Glaubt ihr, der Hamburger Verkehrsbund (oder Feuerwehr, Kindergarten, Bibliothek, Fußballverein) kündigt den Vertrag mit seinem Softwareanbieter, um sich eine Alternative zusammenzuklicken?

Im Gegenteil: Serial Acquirer wie Constellation Software oder CHAPTERS werden von Künstlicher Intelligenz profitieren. Etwa 50% der Kosten der mehr als 500 von Constellation Software in den letzten 30 Jahren übernommenen Unternehmen sind Personalkosten.

Bewertung und Kaufentscheidung

Anders als bei so ziemlich jedem anderen Unternehmen, an dem ich mich in den letzten 11 Jahren beteiligt habe, kann man bei CHAPTERS nicht 5 Jahre in die Zukunft schauen. Eigentlich nicht mal 2 Jahre.

Das Preis/Umsatz Verhältnis liegt mit 6,5 etwa im Bereich der vergleichbaren Unternehmen Topicus (7,2) und Lumine (6,8) und etwas unter dem deutlich reiferen Constellation Software (4,5).

Beim Preis/EBITDA Verhältnis sieht es schon anders aus: CHAPTERS 65; Topicus 27; Lumine 24; Constellation 21. Hier ist zumindest teilweise eingepreist, dass CHAPTERS ein stärkeres Wachstumspotential besitzt als die erheblich größeren Konkurrenten.

Den fairen Wert von CHAPTERS zu bestimmen ist in der aktuellen Phase praktisch unmöglich. Der CEO hat letzte Woche kräftig nachgekauft, aber ich bin keiner, der Insiderkäufen nachjagt.

Folgendes spricht mich vor allem an:

- Constellation Software hat über 3 Jahrzehnte bewiesen, dass dieses Playbook wunderbar funktionieren kann.

- Unser DACH-Raum hat unzählige kleine und mittelgroße „Hidden Champions“, und CHAPTERS ist klein genug dass wenige Deals einen großen Sprung bewirken können.

- Das aktuelle Management ist sehr jung, hat aber bereits dutzende Übernahmen durchgeführt.

- Der Hintergrund und der langfristige Anlagehorizont der weltweit bekannten Ankeraktionäre Mitchell Rales, Daniel Ek, Will Thorndike und des MIT sind ein Gütesiegel für CHAPTERS. (Wer investiert langfristiger als Family Offices und Elite-Universitäten?)

- Akquisitionen ohne Verkaufsabsicht

- Fokus auf profitable, wenig kapitalintensive Oligopole mit wiederkehrenden Umsätzen und hohen Wechselkosten

- Ein Unternehmen wie CHAPTERS ist für uns Kleinanleger in dieser Phase normalerweise gar nicht in die Finger zu bekommen, weil es noch gar nicht börsennotiert wäre. Die Tatsache verdankt es seiner Vorgeschichte, die nichts mit dem heutigen Geschäft zu tun hat.

Ich habe mich noch nicht entschieden, ob und wenn ja, zu welchem Preis ich einsteigen möchte. Der Portfolioanteil wird in jedem Fall gering sein.

Abschließend 3 Bilder zur Geschichte, Aktionärsstruktur und eine Liste der Akquisitionen. Dort findet ihr einige deutsche Namen.

Wer tiefer einsteigen möchte:

Fantastische Übersicht und vielen Dank für die Info ! Alles Gute für 2026 !

LikeGefällt 1 Person

Danke Michael! Das wünsche ich dir auch.

Ich habe gestern noch die Podcast-Episoden mit CEO Jan Mohr zu Ende gehört. Wenn man ihn über seine Vision, seine Tochterfirmen, seine Mitarbeiter und seine Aktionäre sprechen hört, denkt man er ist seit 25 Jahren im Geschäft und nicht erst 35 Jahre jung. Beeindruckend.

Ich bin gespannt ob es Chapters gelingt, den Cash Flow je Aktie nachhaltig zweistellig zu steigern.

Noch etwas, was ich im gestrigen Beitrag nicht erwähnt hatte: Dass Mitch Rales hier mit 14,6% beteiligt ist und sicher auch in beratender Form tätig ist, ist erwähnenswert, da er mit Danaher selbst ein sehr erfolgreiches Unternehmen gegründet hat, das hunderte Akquisitionen seit den 80er Jahren getätigt hat.

Und: Viele kleine Softwareanbieter wurden in den 80er/90er/2000er Jahren gegründet und sind noch gründergeführt, und viele dieser Gründer wollen/müssen ihr Unternehmen jetzt aus Altersgründen in neue Hände geben.

LikeLike

TGV JMX da klingelt was. Yepp, habe ihn schon vor vielen Jahren mal bei valueandopportunity gesehen. Recht undursichtiges Konstrukt TGV… sein Subfonds läuft eher durchschnittlich.

LikeLike

Behauptungen ohne Beleg?

JMX hat Jan gegründet, als er 25 Jahre jung war – mit 1000 Euro Startkapital und 2 Kleinanlegern.

TGV war sein erster Arbeitgeber. Keine Ahnung was dort „undurchsichtig“ sein soll, aber selbst wenn: Ich habe nach dem Studium für 2 Drecksbuden gearbeitet. Konnte man vorher nicht wissen.

Kann es sein dass du etwas neidisch bist? Wie viele 35-Jährige kennst du, die ein 1 Mrd. Unternehmen mit 55 Tochterfirmen und 1100 Mitarbeitern führen?

Der Aktienkurs steht übrigens gerade 390% höher als bei seinem Antritt als CEO im Oktober 2021.

Spotify-Gründer, Danaher-Gründer, Elite-Uni MIT, Sator Grove und Sun Mountain haben hier eine halbe Milliarde Euro liegen. Denkst du nicht, die haben sich Jan ganz genau angesehen?

LikeLike

Suche einfach nach dem TGV Truffle. Mit Anfang 30 hatte ich auch meine erste Million zusammen. Und du?

LikeLike

Noch oder schon drin?

LikeLike

nicht investiert

LikeLike